Актуальное

Балансировка нефтяного рынка не за горами

12:28, 30 Июн 2020

Нефтяной рынок ощутимо восстановился после мартовского падения, но текущих цен все еще недостаточно, чтобы предотвратить падение CAPEX, наблюдающееся в глобальной сырьевой промышленности. Наиболее сложная ситуация складывается в США, где сокращение буровой активности значительно усилилось в последние месяцы, а капитальные расходы производителей по итогам 2020 года должны оказаться ниже прошлогодних значений почти на $85 млрд. Вследствие чего возникают опасения, что производство не сможет восстановиться в достаточной мере для удовлетворения спроса, который неизбежно вернется к докризисным отметкам. Если мрачные прогнозы оправдаются, то стоит ожидать роста нефтяных цен, гиперинфляцию и прочие экономические потрясения.

ОПЕК прогнозирует восстановление мирового спроса к четвертому кварталу: если во II квартале объем глобального спроса был на 20% ниже пиковых значений IV 2019 года, то в III и IV кварталах 2020 года он будет отличаться всего лишь на 10% и 5% соответственно. Учитывая тот факт, что объемы предложения стабильно сокращаются в ответ на крайне низкие цены, данной динамики будет вполне достаточно для балансировки рынка.

Сокращение капитальных расходов должно сказаться на производстве не сразу, а иметь отложенный эффект. Стоит также помнить и о падении интереса инвесторов к нефтяным компаниям, которое началось еще в прошлом году на фоне низкой доходности отрасли. Сейчас же, в условии банкротства игроков ( ситуация с Chesapeake Energy весьма показательна) какой-либо интерес к энергетической сфере должен пропасть на довольно долгий срок. Согласно EIA, объем добычи в США снизился с 13,1 млн баррелей в сутки до 11 млн баррелей в сутки всего за несколько месяцев. Спецификой сланцевой добычи является крайне быстрое истощение запасов, из-за чего компаниям приходится постоянно инвестировать в разработку новых месторождений. Определенный запас мощностей у игроков все еще присутствует, но в ближайшие месяцы сокращение числа действующих буровых установок может ускориться.

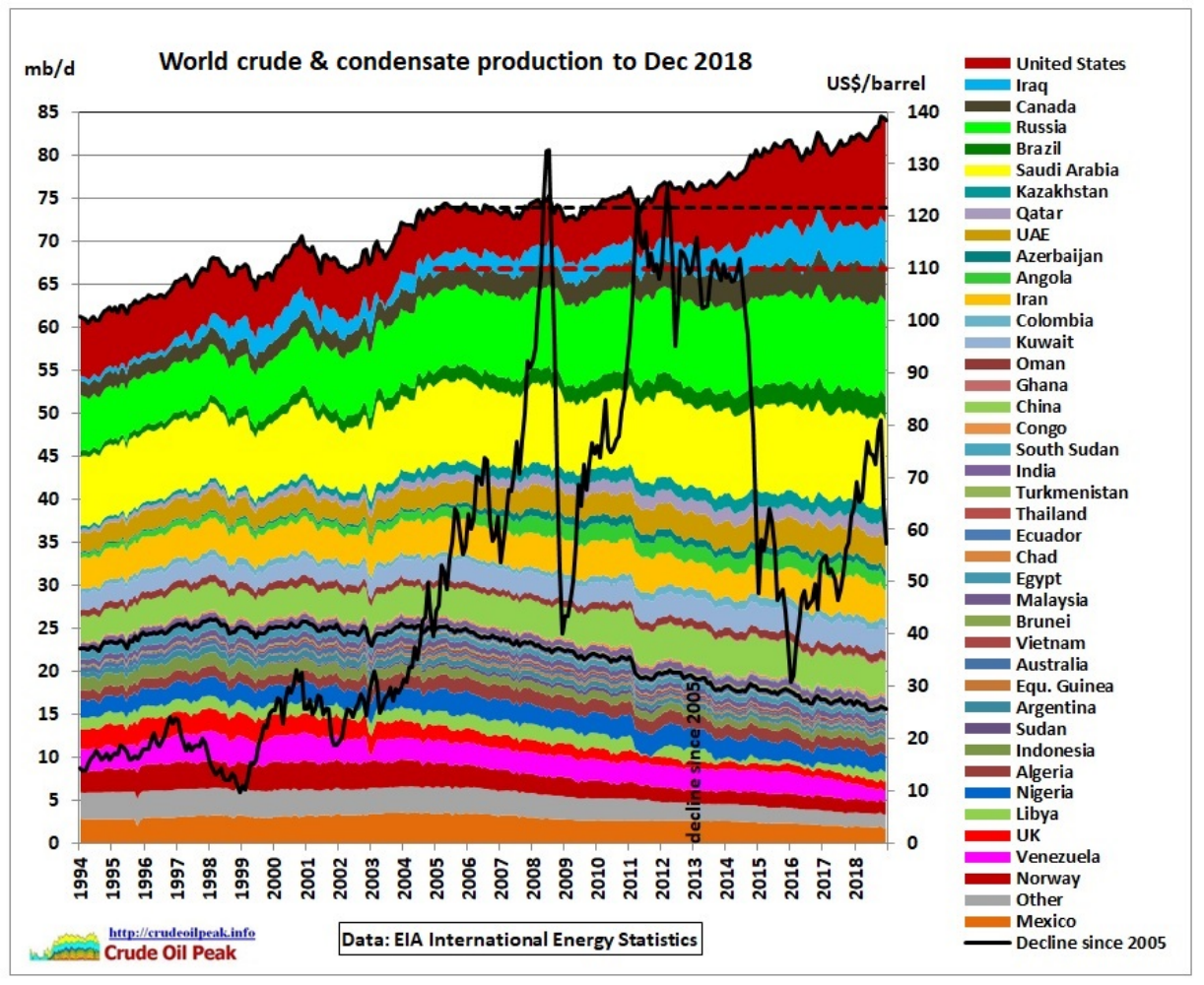

Можно заметить, что с 2005 года глобальное производство могло бы сократиться если бы не усилия трех стран: Ирака, США и Канады. Причем, даже в период 2007-2014 года, на который пришелся пик нефтяных цен, ощутимого прироста активности производителей замечено не было. Таким образом, при условии падения добычи в США, нефтяной рынок вполне способен вернуться к исходным значениям, что должно крайне положительно сказаться на котировках.

Прогноз от аналитического центра xCritical

Facebook: бойкот соцсети надолго не затянется

12:12, 30 Июн 2020

В последние месяцы по Facebook выходили сплошь хорошие новости: инвестиции в Jio Platforms, запуск Facebook Shops и WhatsApp Pay в Бразилии и тд. В последние дни ситуация изменилась, так как крупные рекламодатели решили бойкотировать соцсеть из-за слабого контроля модерации за “хейтспич”. В результате стоимость акций компании снизилась на 10%. Вполне закономерный итог, однако инвесторы должны не только реагировать на актуальные новости, но и верно оценивать их долгосрочные последствия.

В истории компании это далеко не первый случай резкого падения цены. Схожая ситуация наблюдалась в 2018 и в 2019 годах, когда возникали определенные опасения касательно усиления регуляции.

Понятное дело, что бойкот не затянется на долгий срок: маркетинговый бюджет корпораций и так был существенно урезан из-за падения потребительской активности вследствие ввода карантина. Компании просто решили воспользоваться моментом, чтобы набрать репутационные очки и пропиариться на остросоциальное теме. Тем не менее, полностью отказаться от услуг Facebook они не способны: в обозримом будущем не ожидается появления новой соцсети с сотнями миллионов активных пользователей. Также нет никаких сигналов, свидетельствующих о падении спроса на цифровую рекламу: ожидается, что рынок будет расти в среднем на 21% каждый год до 2025 года как благодаря распространению интернета в азиатских странах, так и развитию новых технологий, вроде Internet of Things. Таким образом, корпорации никуда не денутся – им придется отменить бойкот после того как потребительская активность начнет восстанавливаться. Как показывает опыт предыдущего кризиса: рекламная индустрия восстанавливается гораздо более высокими темпами, чем реальная экономика благодаря агрессивным маркетинговым кампаниям со стороны компаний, желающих оперативно увеличить число своих клиентов.

Стоит также вспомнить и о грядущих изменениях в политике Facebook, которые касаются публикации “фейк-ньюс”. Многое планируется модернизировать и в преддверии выборов 2020 года: компания пытается сделать все возможное, чтобы повысить информационную безопасность на платформе и избежать обвинений в свой адрес по сценарию 2016 года. Данные усилия должны окупиться с лихвой и крайне положительно сказаться на стоимости акций.

Прогноз от аналитического центра xCritical

Tesla: низкие ожидания — залог роста акций

13:49, 29 Июн 2020

Второй квартал подходит к концу, а значит уже совсем скоро появятся предварительные оценки деятельности Tesla: объемы производства и поставок автомобилей. Эти три месяца оказались довольно сложными, но компания вполне может показать результаты, сравнимые с первым кварталом, несмотря на закрытие фабрики во Фримонте почти на половину отчетного периода.

Вот как выглядела активность компании в предыдущие четыре квартала. Общий объем производства (моделей S/X/3/Y) равнялся Q2-2019: 87 048 шт, Q3-2019: 96 155 шт, Q4-2019: 104 891 шт, Q1-2020: 102 672 шт. В то же самое время клиентам было доставлено — Q2-2019: 95 356 шт, Q3-2019: 97 186 шт, Q4-2019: 112 095 шт, Q1-2020: 88 496 шт. II квартал стал первым, когда Model 3 начала полноценно поставляться в Европу и Китай, а I квартал 2020 года стал стартом для Model Y.

Руководство установило цель по выпуску в 690 000 единиц авто в год. Учитывая все проблемы, с которыми столкнулась компания, делить это число на 4 и ожидать объемы ежеквартального производства на уровне 172 500 шт в квартал явно не стоит. В лучшем случае компания сможет выпустить около 100 000 шт авто, причем со значительным перекосом в сторону более дешевых моделей, производящихся в КНР.

Tesla пойдет на все, чтобы получить прибыль по GAAP по итогу квартала, так как это позволит включить акции компании в индекс S&P 500, что автоматически увеличит число потенциальных инвесторов. Уже сейчас клиенты получают письма, где компания обещает предоставить пожизненный бесплатный доступ к Superchargers для владельцев S/X моделей. Кроме того, стоит ожидать увеличения продаж “кредитов”, а также всевозможных “махинаций” с балансом. В данный момент на Уолл-Стрит не ждут сильных результатов, например, объем поставок ожидается на уровне в 73 000 ед. Таким образом, компания может легко превзойти ожидания, благодаря чему акции получат новый импульс.

Прогноз от аналитического центра xCritical

Спасать экономику США будут с помощью гиперинфляции

13:04, 29 Июн 2020

Американское правительство готово оказывать поддержку населению, пострадавшему от коронавируса, путем масштабных стимулирующих программ. Сложившаяся финансовая система позволяет печатать деньги без каких-либо ограничений, так что они никогда не закончатся, но неужели нет никаких побочных эффектов данной стратегии? Фактически, США занимают деньги у самих себя и их так или иначе придется возвращать. Откуда на это возьмуться средства? Вряд ли в стране решатся на фискальные меры: увеличение размера налогов и выплату задолженности консервативным путем. Вероятнее всего, единственный шанс для Америки выйти из текущей ситуации – это гиперинфляция. Ну или объявление дефолта по обязательствам перед ФРС.

Еще в январе соотношение глобального долга к ВВП было равно 322%, тогда как долг США к ВВП превышал 107%. Уже тогда обслуживать американский госдолг было сложно и дорого. Понятное дело, что увеличение долга в рамках борьбы с экономическими проблемами должно привести к дальнейшему ухудшению ситуации. Получится ли у ФРС вовремя остановиться и, как это предписывает экономическая теория, увеличить процентные ставки, когда инфляция начнет ускоряться? А ведь цены уже начали расти, по крайне мере на потребительские товары.

Ощутимое сокращение корпоративных доходов в совокупности с резким ростом безработицы значительно усложняют обслуживание долга, в результате чего появляется необходимость в очередных траншах. В марте объем выпуска госдолга достиг максимальных значений за всю историю – более $2,1 млрд. Процентные ставки были экстремально низкими еще до коронавируса, так что экономику стимулировали единственным возможным способом – масштабной эмиссией. Экономика США пристрастилась к стимулам: все мы помним чем завершилась попытка свернуть поддержку в конце 2018 года.

Победить огромный госдолг получится лишь за счет гиперинфляции: учитывая возросший объем М2, по мере восстановления экономики будет наблюдаться ускорение инфляции, особенно если власти решат сохранить стимулирующие выплаты. Впрочем, это довольно типичная история для любой страны, оказавшейся в затруднительном финансовом положении: обесценивание валюты помогает снизить стоимость обслуживания задолженности. Растянуться процесс может на несколько лет, но к финальным аккордам лучше подготовится заранее.

Прогноз от аналитического центра xCritical

Международная торговля страдает от коронавируса

11:36, 26 Июн 2020

Свежие данные CPB World Trade Monitor демонстрируют рекордное снижение объема мировой торговли в апреле на 12,1% по сравнению с мартом. Экспорт снизился на 23% в ЕС и США, на 21% в Латинской Америке, на 14% в Японии и на 11% в других развитых странах. Что касается сокращения импорта, то здесь лидирует Латинская Америка (-18%), ЕС (-17%), США (-11%) и другие развитые экономики (-15%). В феврале-апреле объемы международной торговли сократились на 7,2%. Ухудшение ситуации наблюдалось во всех регионах без исключений.

Здесь стоит напомнить, что проблемы начались не в 2020 году, а гораздо раньше. Объемы международной торговли перестали расти еще в конце 2017 года на фоне внедрения протекционистской политики. Аналогичная ситуация наблюдалась и по промышленному производству: можно заметить как в период с 2017 по 2019 годы объемы выпуска перестали расти, а уже в начале 2020 года резко пошли вниз. Таким образом, текущие проблемы имеют гораздо более масштабный характер, чем принято считать.

Буквально каждый день появляется новая информация, свидетельствующая о том, что пандемия способствует развитию кризиса “депрессивного” характера, чье негативное влияние на экономику способно продлиться, как минимум, до 2023 года. Например, в новом исследовании UCLA экономисты ждут не V-образного восстановления, а нечто больше похожее на фирменный логотип Nike или как его называют “Nike swoosh”.

В JPM отмечают ощутимое замедление роста расходов в последние недели в американских штатах, где наблюдается всплеск эпидемии. Если в Нью-Йорке и Нью-Джерси (где эпидемиологическая ситуация стабильна) расходы потребителей выросли почти на 10% за последние две недели, то в Аризоне, Техасе, Оклахоме и Южной Каролине показатель вырос менее чем на 4%. В банке обнаружили новый индикатор, который имеет крайне высокую предсказательную силу – объем расходов в ресторанах. Аналитики заметили, что ситуация в США начала ухудшаться именно в тех штатах, где три недели назад наблюдался значительный рост посетителей заведений общепита. При этом, даже 20% увеличение потока покупателей в супермаркетах в Нью-Йорке и Нью-Джерси совершенно никак не сказалось на количестве инфицированных. По всей видимости, увеличение посетителей ресторанов свидетельствует главным образом о том, что население начало расслабляться и гораздо слабее выполнять предписания. Наблюдается своеобразный круговорот: снижение числа инфицированных – ослабление карантинных мер – увеличение количества зараженных. Как долго ситуация будет развиваться по подобному сценарию пока неизвестно.

Прогноз от аналитического центра xCritical

Рубль стабилен несмотря на возросшую неопределенность

11:36, 26 Июн 2020

Рубль незначительно дешевеет с оглядкой на валюты аналоги на фоне возросших опасений касательно начала “второй волны” коронавируса. При этом курс лишился поддержки со стороны отечественных экспортеров, которые обменивали валютную выручку для уплаты НДПИ в четверг; объем выплат оценивается в 240 млрд рублей. Продажи валюты могут сохраниться под уплату налога на прибыль в понедельник и под выплату рублевых дивидендов, размер которых, по предварительным оценкам, вполне может превысить 200 млрд рублей.

По итогам аукционов во втором квартале Минфин разместил облигации на сумму в 1,077 трлн рублей, выполнив план по привлечению средств на 179%. В прошлую пятницу регулятор снизил ключевую ставку на 100 б.п., однако потенциал дальнейшего ее снижения сохраняется, благодаря чему стоит ожидать повышенный спрос на госдолг со стороны нерезидентов. В текущих условиях, когда реальная доходность 10-летних трежерис снизилась до -0,64%, инвесторы будут готовы рассмотреть все возможные варианты, позволяющие защитить капитал на долгосрочной дистанции.

Основным препятствием для дальнейшего роста курса служит возросшая неопределенность на сырьевых рынках, возникшая вследствие всплеска коронавирусной инфекции в некоторых американских штатах и появлении признаков восстановления активности со стороны сланцевых компаний. Некоторую поддержку котировкам оказали позитивные данные о росте заказов на товары длительного пользования в США на 15,8% по сравнению с предыдущим месяцев. Сегодня ожидается публикация данных по личным доходам и расходам в США. Если цифры окажутся лучше ожиданий, то нефть способна вновь вернуться к уровню в $43,50 за баррель, что окажет положительный эффект на курс рубля.

Прогноз от аналитического центра xCritical